Quelle est la meilleure façon de s’enrichir? Payer ses dettes le plus rapidement possible – ou investir à toute allure dans des actifs à plus haut rendement? Cette question divise depuis longtemps les gens en quête d’Indépendance Financière.

Attention ! Je ne suis pas conseillère financière. Consultez toujours un professionnel avant d’investir.

Payer ses dettes ou investir?

- J’avais aussi beaucoup de dettes!

- Rembourser les dettes donne un retour garanti et immédiat

- Payer ses dettes offre un rendement rapide

- Rembourser vos dettes vous protège

- Rembourser ses dettes – Un choix fiscalement intelligent

- La stratégie pour rembourser rapidement vos dettes

Autres articles géniaux

- Combien Investir pour Vivre des Dividendes

- Devenir Riche Rapidement en 3 Étapes

- Les 5 Meilleures Banques en Ligne Canadiennes

J’avais aussi beaucoup de dettes!

Il y a trois ans, j’avais plus de 10 000 $ de dettes d’études. À un faible taux de 2.8% d’intérêt.

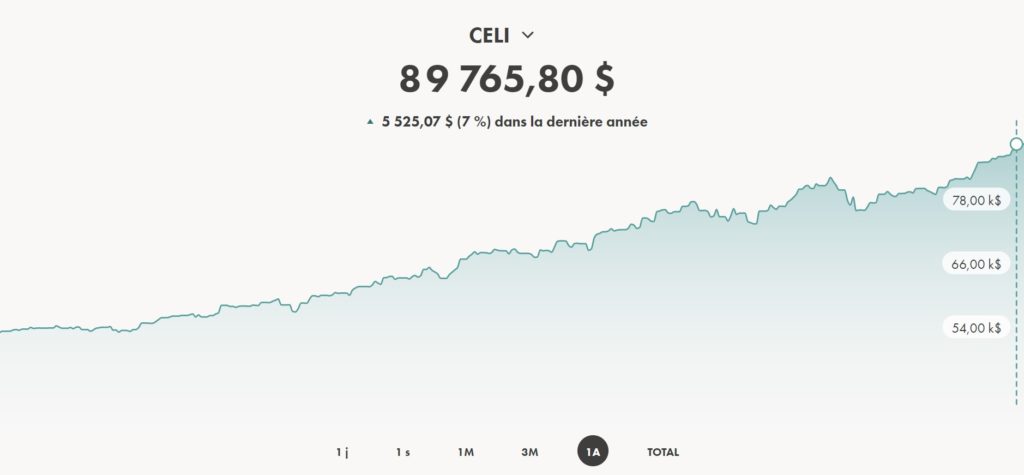

L’année dernière, mon CELI a généré 14% de rendement.

À voir ces chiffres, on pourrait penser que je suis une adepte de l’investissement à tout prix !

Mise à jour – Décembre 2023

Il y a quatre ans, j’avais environ 10 000 $ de dettes d’études. Mes actifs liquides (Bourse) dépassent désormais les 6 chiffres.

Payer ses dettes en premier

Au risque de vous surprendre, je vous recommande fortement de payer vos dettes avant d’entamer vos investissements !

Avant de me dire que j’ai tort, laissez-moi vous présenter 3 arguments solides en faveur du remboursement des dettes ;

Supporte le blogue et débloque plein d’exclusivités

Rejoins-nous sur BuymeaCoffee et accède à une foule d’exclusifs.

Tout en supportant le blogue!

Les membres ont accès à tous mes portfolios en temps réel.

Rembourser les dettes donne un retour garanti et immédiat

Contrairement aux investissements dans le marché boursier ou dans l’immobilier, le remboursement de vos dettes ajoute immédiatement des sous dans vos poches !

Sans tracas ni soucis.

Pourquoi ai-je remboursé mes dettes à 2,8% d’intérêt annuel plutôt que d’investir dans un marché en plein boom? Parce que le 2,8% de gain est absolument garanti !

Je toucherai 2,8% d’intérêt sur chaque dollar investi dans le remboursement de cette dette !

Avec les actions ou les unités locatives, rien n’est certain !

Par ailleurs, 2,8% peut sembler dérisoire, mais c’est plus du double des intérêts obtenus avec les meilleures banques en ligne!

Payer ses dettes offre un rendement rapide

De plus, mes gains sont immédiats. Si je rembourse 100 $, j’ai tout de suite 2,80 $ de plus dans mes poches à chaque année.

Un investissement peut nécessiter des mois, voir des années avant de devenir véritablement profitable.

L’amélioration instantanée de votre situation financière s’obtient donc par le remboursement de vos dettes.

Et ce momentum favorable vous aidera immédiatement à poursuivre sur votre lancée !

Un autre point à considérer entre payer ses dettes ou investir !

Si l’intérêt sur vos dettes est plus élevé ; 5, 7 ou même 19,99% (carte de crédit), alors le choix devient encore plus évident !

Souvenez-vous que le marché boursier avoisine les 7 à 8% de gains annualisés, mais ces gains ne sont jamais certains !

Un remboursement de dette à 5% est ainsi nettement supérieur à des gains en investissement de 5% !

Le risque du second étant beaucoup plus important!

Quand vient le temps de rembourser ses dettes ou investir – je me souviens du vieil adage ;

Un tiens vaut mieux que deux, tu l’auras.

– Un ancien sage

Rembourser vos dettes vous protège

Rembourser vos dettes vous offre une protection accrue en cas de ralentissement économique, de récession, de perte d’emploi ou de toutes autres situations financièrement périlleuses.

Nombreux sont les investisseurs audacieux qui sont devenus millionnaires en utilisant des dettes immenses – pour ensuite être anéanties par un revirement économique.

Ne prenez pas ce risque. Si vous êtes paré de dettes, et que vos investissements performent moins bien que prévu, ou de façon médiocre – vous serez dans le pétrin!

Une absence, ou de faibles dettes vous permettront de vous concentrer pleinement sur vos investissements. Vous ne serez plus autant affecté par les aléas du marché.

Les dettes sont comme des sacs de sable attachés à une montgolfière.

Quand le feu sort à pleine puissance – ils ne vous gêneront que bien peu!

Mais si le cycle économique ralenti, ils vous tireront rapidement avec eux vers le bas. Moins de dettes, moins de leste – plus de capacité de s’enrichir. Autant en période de turbulences qu’en mer calme.

“ Les dettes sont comme des sacs de sables, elles tireront votre montgolfière de l’Indépendance Financière vers le bas! ”

Rembourser ses dettes – un choix fiscalement intelligent

Après avoir atteint une certaine quantité de capital investie, vous devrez payer de l’impôt sur vos gains !

Les CELI et REER vous protègeront un certain temps des griffes du Fisc, mais pas éternellement.

Et même si les dividendes qualifiés sont peu imposés, ils le sont tout de même. Ainsi, vous perdrez une partie de vos gains en capitaux, ou de vos dividendes aux mains de l’impôt.

Svp noter que je ne suis pas contre le fait de payer des impôts! Je crois que nous devrions tous aider les plus démunis.

Mais disons que j’aime tout de même en payer le moins possible, toujours en étant dans la légalité !

À lire : Un CELI de 1 Million avant 50 Ans

Là réside une autre grande force des gains financiers obtenus en remboursant vos dettes.

Les gains sont nets d’impôt.

Vous gardez 100% de vos économies par la réduction de vos soldes de carte de crédit, de votre prêt auto ou de vos dettes d’études.

Si vous deviez payer 19,99% d’intérêt sur un solde de 1000 $ de carte de crédit, ce 199,99 $ épargné annuellement vous revient à part entière !

Si vous ne remboursez pas vos dettes, vous devrez obtenir 199,99 $ net d’impôt pour le rembourser en travaillant – et les gouvernements vous demanderont probablement entre 20 et 40 $ supplémentaires en impôt!

“ Les gains réalisés en remboursant vos dettes sont totalement nets d’impôts ”

La stratégie pour rembourser rapidement vos dettes

Si vous voulez vous attaquer à vos dettes, vous devez commencer par établir votre budget personnel.

Cet outil vous permettra de connaître immédiatement vos entrées et sorties d’argent !

Réduisez vos dépenses et essayez d’augmenter vos revenus au maximum. Ensuite, listez vos dettes selon leur taux d’intérêt, du plus élevé au plus faible – par exemple;

- 3 750$ sur ma carte de crédit à 19,99%

- 6 000$ de prêt automobile à 6%

- 12 000$ de dettes d’études à 3,2%

Concentrez-vous ensuite au remboursement de la dette ayant le plus fort taux d’intérêt !

Ici, nous éliminerons le plus rapidement possible la dette de carte de crédit, car son taux d’intérêt de 19,99% est immense !

La rembourser, c’est comme obtenir des gains d’investissement immédiat de 19,99%, complètement garantie et non imposable.

Même Warren Buffett échangerait son empire pour de tels gains !

Ensuite, le prêt automobile de 6% doit aussi partir, et enfin les dettes d’études. N’oubliez pas; 3,2% garantie et sans risque vaut bien plus que le même pourcentage en investissement non-garantie!

Cette méthode de remboursement est celle qui vous permettra de garder le plus de sous dans vos poches, en payant le moins d’intérêts possible!

“ Rembourser vos dettes en partant du plus fort taux d’intérêt au plus faible ”

Investir en Bourse gratuitement avec Wealthsimple (25$ en prime)

Acquérir des actions à dividendes est plus simple qu’on pourrait le croire. Il vous faut d’abord trouver un courtier boursier.

De mon côté, j’investis en Bourse avec Wealthsimple Trade.

Wealthsimple Trade est une application gratuite. Sans frais de commissions. Et très facile à prendre en charge.

En ouvrant un compte personnel et en y déposant 1$, vous obtiendrez une prime de 25$ !

À lire : Comment Investir en Bourse avec Wealthsimple Trade

Payer ses dettes ou investir?

Je privilégie toujours le remboursement des dettes avant de commencer à investir !

La seule exception serait le remboursement de votre prêt hypothécaire sur votre résidence principale, si celui-ci est faible et garantie.

Voici les 3 raisons qui rendent le remboursement des dettes supérieures à l’investissement ;

- Rembourser vos dettes vous donne un rendement immédiat et garantie

- Le paiement de vos dettes vous protège en cas de revirement économique

- Le remboursement des dettes vous donne un gain net d’impôt

Si vous souhaitez malgré tout investir tout en ayant des dettes – par exemple pour vous familiariser avec la bourse ou l’immobilier – Je vous recommande d’allouer un faible pourcentage de votre épargne à l’investissement et la majeure partie au remboursement de vos dettes.

Vous pourriez ainsi avoir cette allocation;

- 80% de mes épargnes pour rembourser mon prêt auto

- 20% pour investir en bourse

Ainsi, vous obtenez les avantages du remboursement des dettes, tout en commençant à investir !

Et je dois bien admettre qu’il est toujours motivant d’investir un peu !

Vous aimerez aussi : Le Guide Ultime du CELI Maximal 2023

Intéressant. J’ai le moins de dettes possibles, mais il me reste quand même ma dette étudiante et bien évidemment mon hypothèque. Considérant que les intérêts de mon prêt étudiant peuvent être mis dans les impôts pour en réduire l’impact j’ai toujours eu l’impression que cet argent a plus sa place dans un investissement. Dans le même ordre d’idée; serait-il préférable de payer l’hypothèque avant d’investir?

Bonjour Mathieu, merci pour le commentaire! La réponse dépend énormément de l’intérêt payé sur ton prêt étudiant et hypothécaire. La différence entre 2, 3 et 4% et importante! N’oublie pas que tous les gains réalisés en payant tes dettes sont garantis et nets d’impôt. Les investissements ne sont pas garantis et pas toujours net d’impôt. Si ton prêt étudiant a un taux d’intérêt inférieur à 2%, je paierais sans doute le minimum et j’investirais la différence 🙂 Le prêt hypothécaire ne me dérange pas tellement, tu peux aussi payer le minimum et investir. Si ton taux hypothécaire est élevé, supérieur à 3,5% – une renégociation de celui-cim pourrait être bénéfique. Les taux hypothécaires sont extrêmements bas en ce moment!