Mon Portfolio boursier contient 42 positions. Mais l’une d’elle dépasse les 10% d’allocation. Il s’agit de Dream Industrial (DIR). Un REIT canadien axé sur les entrepôts industriels. Voici ma plus grande position en Bourse.

Et les raisons pour lesquelles j’ai autant investi dans cette action.

Attention! Je ne suis pas conseillère financière. Je ne recommande l'achat d'aucune action. Faîtes toujours vos propres recherches avant d'investir. J'ai une position longue sur Dream Industrial (DIR).

Ma plus grande position en bourse

- Analyser Dream Industrial en 10 étapes

- 1. DIR a un solide ”Moat” dans un secteur en croissance

- 2. DIR possède un modèle d’affaire à revenus récurrents

- 3. DIR génère des revenus bruts en croissance

- 4. DIR a des revenus nets en hausse

- 5. Marge de profit supérieure à 10%

- 6. DIR possède plus d’actifs que de dettes

- 7. DIR rachète-t-elle ses propres actions ?

- 8. Free cash flow de DIR en hausse

- 9. DIR n’augmente PAS son dividende

- 10. DIR se transige à un P/E très faible

Ma stratégie d’investissement boursier

Avant d’investir dans une entreprise, je m’assure que celle-ci respecte 10 critères. Cette sélection permet d’éliminer les titres moins profitables. Ou risquant de voir leurs bénéfices diminuer.

Je me concentre uniquement sur les actions de qualité. Et Dream Industrial fait partie de celle-ci. En fait, DIR est ma plus grande position en Bourse. Avec 820 actions détenues en CELI et 11,8% d’allocation.

Voici les 10 raisons pour lesquelles j’ai choisi d’investir autant dans ce titre.

Rejoins-nous sur BuymeaCoffee

Un remerciement spécial aux abonné.e.s BuymeaCoffee. Vous êtes plus de 160 à suivre les publications secrètes!

Les membres BuymeaCoffee ont accès à mon Portfolio en temps réel. Incluant toutes mes positions, gains et pertes (dont Dream Industrial)!

MERCI À TOUS LES FANS DE LA BOURSE

| Marie | Lilianne | Jean-Francois |

| Yanick | Marcel | Éric |

| Dany | Luce | Vincent |

| Domi | Diane | Gouzy |

| Francis | Stéphane | Marylène |

| Pat | Hélène | Johanne |

| Steffi | Steve | Sébastien |

| Julie | Jean-Marie | David |

| Valérie | Florian | Alexandre |

| Christian R. | Belzebuth | Jérôme |

| Cotcyn | Pierre | Jessica |

| Lyne | SED | André |

| Stéphane | LC | Jonathan |

| Éric | Jean-Francois | Mélodie |

| Kevin | Christian D. | Stéphane |

| Marie-Noël | Francois | Frédéric |

| Serge | Éric | Normand |

| Michel | Loyd | Nathalie |

| Ghislian | Isabelle | Charles |

| Pierre | Maxime | Didier |

| Dan | Maxim | Alain |

| Daniel | Steve | Réal |

| Maude | Roxanne | Dominique |

| Éric | Essivi | Cath |

| Sébastien | Edy | Armel |

Tout ça pour le prix d’un Café !

Analyser Dream Industrial en 10 étapes

Pour analyser Dream Industrial, j’utiliserai la méthode des 10 étapes ;

1. L’entreprise possède un ”Moat” dans un secteur en croissance 2. Un modèle d’affaire à revenus récurrents 3. Des revenus bruts en croissance 4. Des revenus nets en augmentation 5. Marge de profit supérieure à 10% 6. L’entreprise possède plus d’actifs que de dettes 7. Rachète ses propres actions 8. Free Cash Flow en hausse 9. Hausse son dividende régulièrement 10. Faible P/E

Comme cette entreprise est un REIT (Real Estate Investment Trust), il faudra toutefois la modifier légèrement.

Une entreprise doit satisfaire à la majorité des 10 critères. Pour être un bon investissement, l’action devra aussi se vendre à un prix attrayant. Nous voulons une entreprise solide. Mais nous ne voulons pas payer trop cher.

Les données pour effectuer cette analyse proviennent principalement de deux sources ;

À lire absolument : 10 Actions sur ma Watchlist en 2023

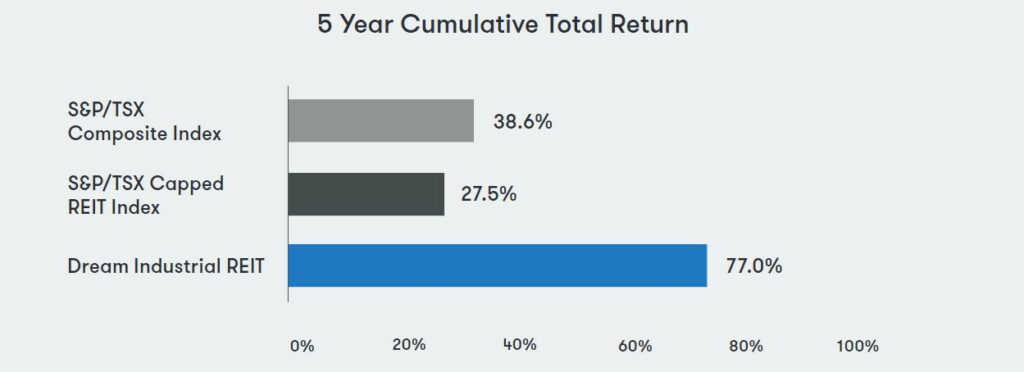

1. DIR a un solide ”Moat” dans un secteur en croissance

Dream Industrial est un fond d’investissement immobilier (REIT).

L’entreprise a été fondée en 2010. Elle se concentre sur l’acquisition et la location de propriétés industrielles. Plus précisément, sur les entrepôts de moyenne taille.

Ceux-ci sont généralement situés près des centres urbains. Et possède un accès facile aux grandes artères commerciales.

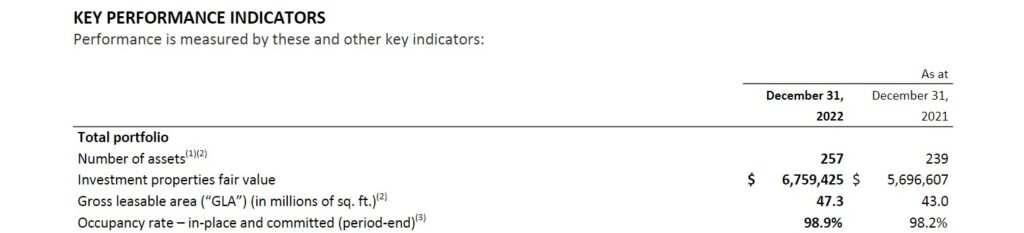

Aujourd’hui, DIR possède 257 entrepôts. L’entreprise opère au Canada, en Europe et aux États-Unis.

Avenir des entrepôts – Un secteur économique en forte croissance

Le secteur immobilier industriel est en forte croissance.

Depuis quelques années, les nouvelles constructions d’entrepôts ne répondent plus à la demande.

Les difficultés associées à la construction de nouveaux entrepôts sont nombreux ;

- Manque de terrains

- Éloignement des centres urbains diminue la rentabilité

- Coûts associés à la construction de nouveaux bâtiments

Tous ces facteurs contribuent à augmenter la valeur des entrepôts existants. De là réside la force principale de Dream Industrial.

L’entreprise possède déjà un vaste portfolio d’entrepôts bien localisés. Ceux-ci sont près des principales artères commerciales.

Pas assez d’entrepôts pour satisfaire la demande

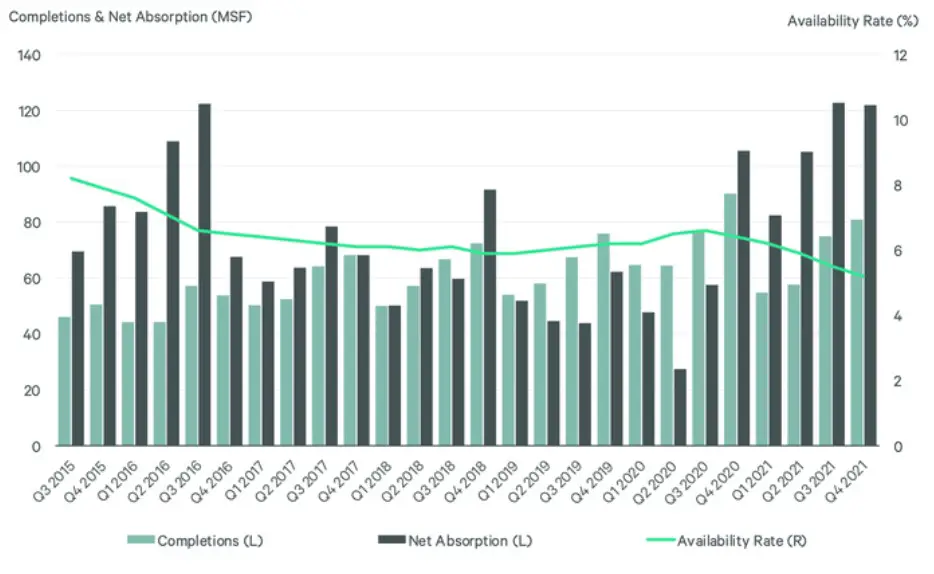

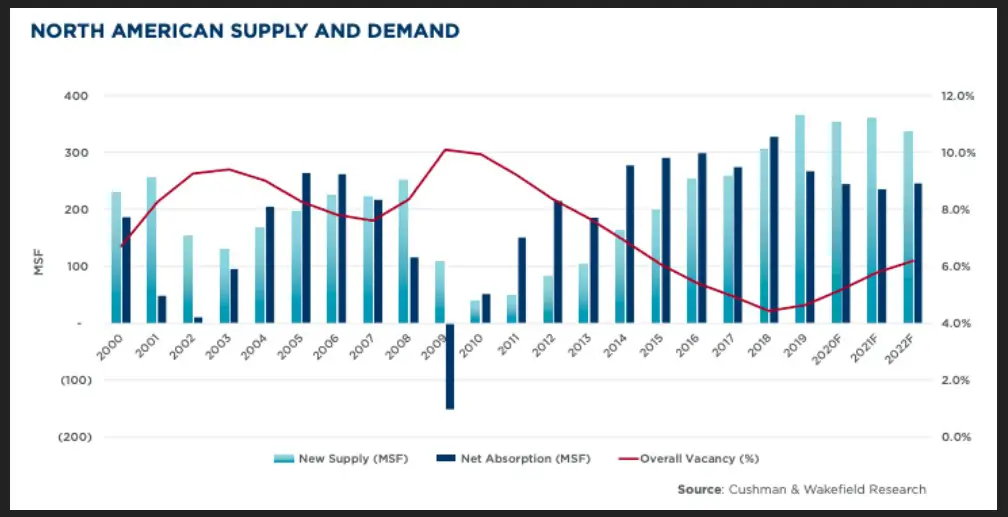

Aux États-Unis, la demande pour les espaces industriels dépasse la disponibilité. Cette situation ne fait que s’exacerber depuis plus de 7 ans.

En Amérique du Nord, la construction d’entrepôts dépasse la demande depuis 2019.

Cependant, il faudra encore plusieurs années pour rattraper le retard engendré depuis 2010.

Cette situation résulte en une hausse continue des loyers industriels.

Le prix de location du pied carré ne cesse d’augmenter. Les taux d’occupation sont en croissance. C’est un atout indéniable pour Dream Industrial.

Dream Industrial possède donc un MOAT solide. Et répond au premier critère de sélection.

À lire : Les 10 Meilleures Actions à Dividendes Canadiennes de 2023

2. DIR possède un modèle d’affaire à revenus récurrents

Dream Industrial possède des sources de revenus récurrents.

L’entreprise loue ses entrepôts à d’autres compagnies. Cela lui confère une source continue et prévisible d’argent.

En tant qu’actionnaire, vous recevrez une partie de ces revenus. Il faut donc s’assurer que cette source de revenu est de qualité.

Taux d’occupation élevé

Pour un REIT, le taux d’occupation est primordial. Tout comme la qualité et la diversification des locataires.

Le taux d’occupation de DIR était de 98,9% en décembre 2022. Contre 98,2% en décembre 2021.

Le taux d’occupation moyen pour les propriétés industrielles en Amérique du Nord était d’environ 94% pour la même période.

DIR possède un excellent taux d’occupation. Celui-ci est bien supérieur au standard de l’industrie.

Cela nous donne un signe que l’entreprise est bien gérée. Et que ses produits (entrepôts) sont en demande.

Locataires diversifiés

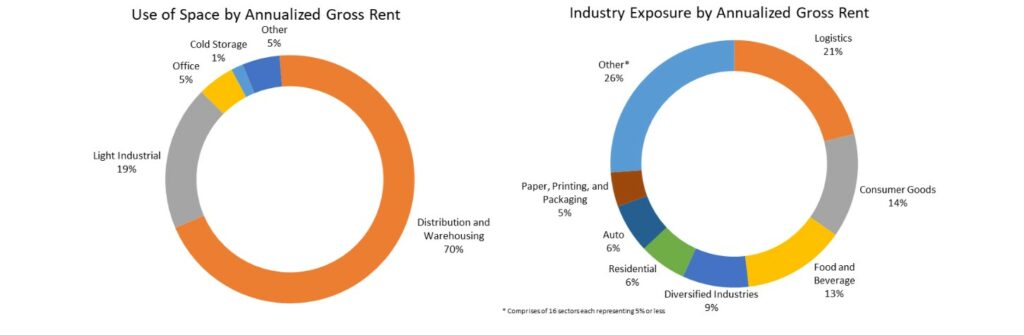

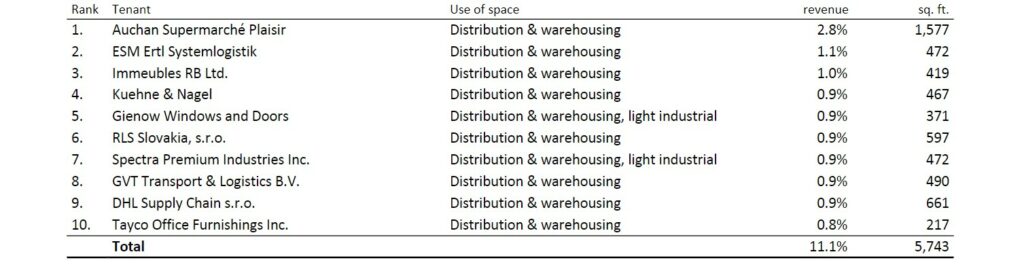

Qu’en est-il de la qualité et de la diversification des locataires ?

Comme le montre ces diagrammes, les locataires de DIR sont nombreux. Et opère dans des secteurs différents, souvent essentiels.

De plus, aucun locataire de Dream Industrial ne représente plus de 3% des revenus. La majorité représentant moins de 1%.

Le modèle d’affaire de DIR est donc récurrent et sécuritaire. L’entreprise est également bien équipée pour traverser une récession prolongée.

DIR rempli le deuxième critère. Elle possède des sources de revenus récurrents de qualité.

3. DIR génère des revenus bruts en croissance

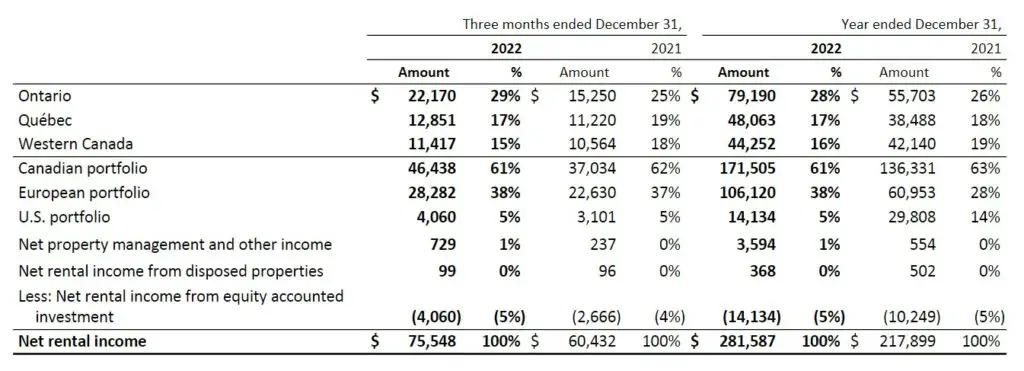

Les revenus locatifs de DIR connaissent une excellente croissance. Ceux-ci ont augmenté de 15,1 millions sur 1 an. Soit une hausse de 25%.

Tendance sur plusieurs années

Mais il n’est pas suffisant de regarder la hausse des revenus sur 1 an.

Idéalement, l’entreprise doit montrer une constance sur plusieurs années. Dream Industrial démontre là encore sa force.

Les revenus bruts de DIR sur les 12 derniers mois étaient de 366,5 millions. Contre 195.3 millions en 2019. Une hausse de 87,6% en 4 ans.

TTM signifie Trailing Twelve Months – Ou sur les 12 derniers mois.

Dream Industrial rempli le 3e critère. Ses revenus bruts sont en hausse. Et de manière consistante. Il faut maintenant vérifier si ces revenus bruts se réflètent aussi dans les revenus nets!

À lire : Combien Investir pour Vivre des Dividendes

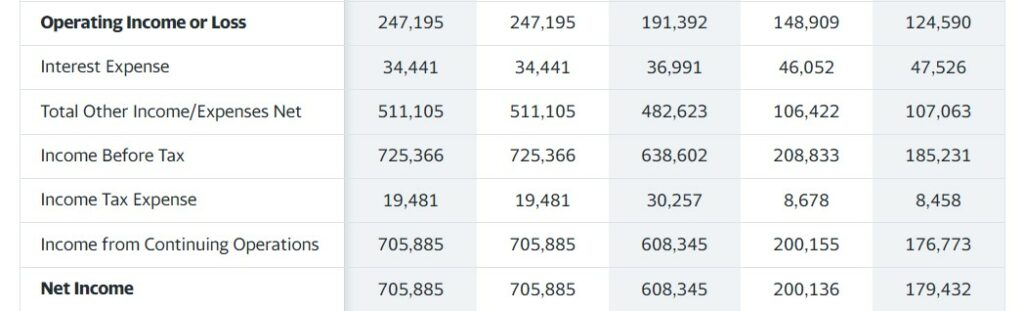

4. DIR a des revenus nets en hausse

Des revenus locatifs en croissance sont importants. Mais nous voulons aussi des profits en hausse!

Car ce sont ces profits que nous recevrons comme actionnaire. Sans profit, une entreprise finira par faire banqueroute.

Là encore, DIR ne déçoit pas. Les loyers, combinés à l’appréciation et l’amortissement de ses propriétés, confère un excellent revenu net.

Celui-ci est passé de 179,4 millions en 2019 à 705,9 millions sur les 12 derniers mois. Une augmentation de 293,5% en 4 ans.

DIR satisfait le point 4. Ses revenus nets sont haussiers. Et croissent rapidement.

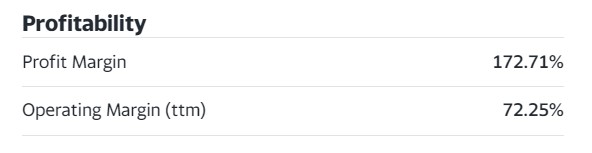

5. Marge de profit supérieure à 10%

Nous recherchons des marges de profits supérieures à 10%.

Cependant, DIR est un REIT. Cela signifie que l’entreprise utilise beaucoup de dettes pour générer des revenus. C’est le cas de tous les fonds d’investissement immobilier.

Nous devrions donc voir des marges de profits bien supérieures. Car peu d’argent provient vraiment des poches de DIR. La majorité des acquisitions sont financées et payées par les locataires !

Marge de profit et marge opérationnelle

DIR possède des marges de profit de 172.7%.

Sur chaque dollar investi, DIR génère 1,727 $ en profit. Un excellent ratio.

Mais il faut aussi voir la marge de profit opérationnelle. C’est-à-dire, est-ce que les loyers de DIR couvrent ses dépenses d’opérations?

La réponse est oui! La marge de profit opérationnelle de DIR est de 72,25%. Sur chaque dollar perçu en loyer, seulement 0,28 $ sont alloués aux dépenses (entretient, réparation, CAPEX).

En comparaison, les marges de profits moyennes des REIT sont respectivement de 74% et 26%!

DIR satisfait le critère de sélection #5. Ses marges de profits sont supérieures à 10%.

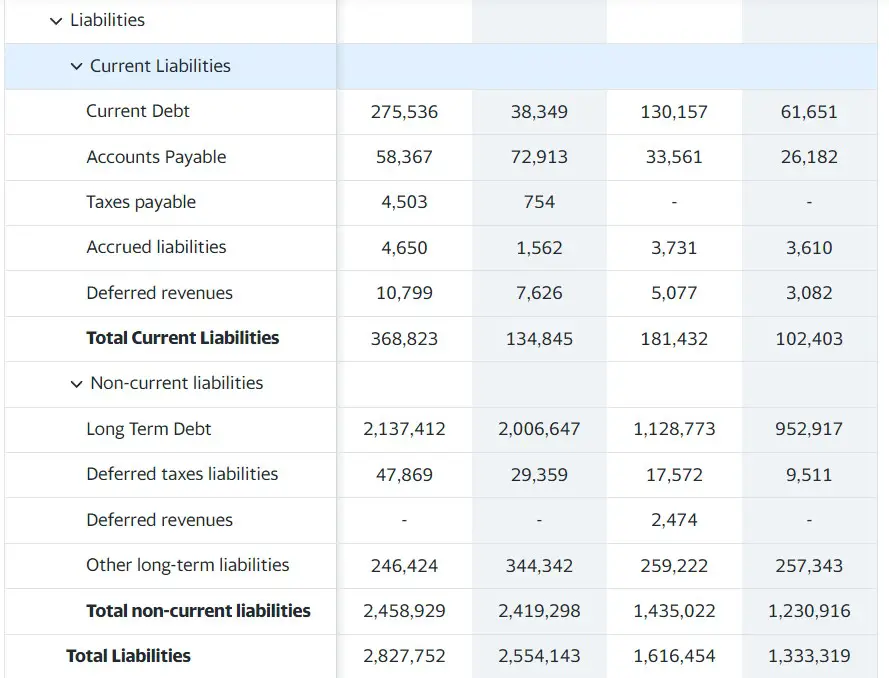

6. DIR possède plus d’actifs que de dettes

Jusqu’à présent, Dream Industrial répond à nos critères. Mais qu’en est-il de son ratio actifs / dettes? Une entreprise solide possèdera plus d’actifs que de dettes.

Combinées à de bons revenus, cela rend la compagnie extrêmement résiliente. Une t-elle entreprise résistera aux pires récessions.

En 2022, les actifs de DIR totalisaient un peu plus de 7,2 milliards canadiens. En comparaison, ses dettes ne sont de que 2,8 milliards. Dream industrial possède 2,6 fois plus d’actifs que de dettes.

C’est excellent, surtout pour un REIT qui doit financer sa croissance avec des dettes. Cela démontre que l’équipe de gestion avance prudemment.

Le point #6 est satisfait. Dream Industrial possède beaucoup plus d'actifs que de dettes. Sa Balance-Sheet est très solide. Et permettra à l'entreprise de traverser des périodes d'incertitudes prolongées - si nécessaire.

À lire : Mon Portfolio de 109 000$ – Janvier 2023

7. DIR rachète-t-elle ses propres actions ?

Une entreprise qui rachète ses actions augmente la valeur de celles-ci. Chaque propriétaire possédant une part plus grande de la compagnie.

Il faudra cependant faire un exeption pour DIR. Étant un REIT, DIR doit financer ses expansions en émettant des actions.

Elle n’a pas vraiment le choix. Elle est légalement tenu de retourner au moins 90% de ses profits à ses actionnaires. Sinon, elle perdrait son statut fiscal de REIT.

Ainsi, le nombre d’actions de DIR en circulation totalise 256 890. Contre 185 808 en 2021.

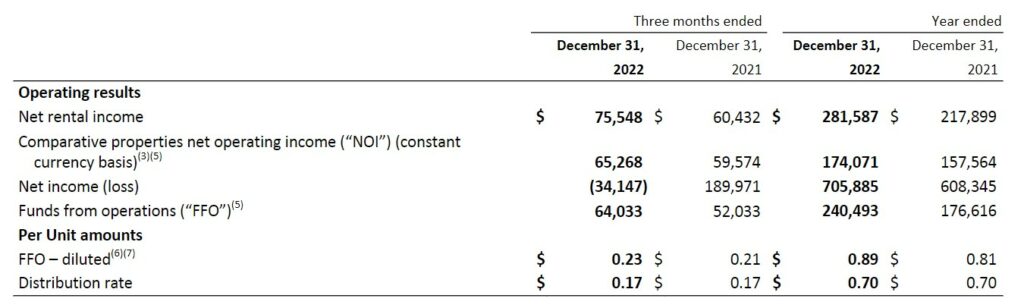

Pour un REIT, l’important est un FFO par action en hausse

Pour un REIT, l’important est que les revenus par action soit en hausse. Si le nombre d’actions augmente, mais que le revenu de celles-ci augmente également, vous aurez une appréciation en capital!

Les gains par action dans le monde des REIT se nomme FFO. Pour ”Funds from Operations”. Ou revenus d’opérations.

Voici la formule utilisée pour calculer le FFO ; FFO = Revenu net + (Depreciation + Amortisation + Pertes sur ventes actifs) – (Gains sur ventes actifs + Revenu d'intérêt).

Le FFO par unité (ou action) de DIR était de 0,23 $ en décembre 2022. Contre 0,21$ en 2022. Une hausse de 9,5%.

Chaque action de DIR génère 9,5% plus de revenus nets qu’il n’y a un an. C’est excellent.

DIR a de plus en plus d'actions en circulation. Mais pour un REIT, c'est normal. L'important est que le FFO dilué soit en hausse. Chaque action génère plus de revenu, même si elles sont plus nombreuses.

8. Free cash flow de DIR en hausse

Le Free Cash Flow pour les REITs est égal à leurs revenus d’opérations. Il s’agit des revenus locatifs moins les dépenses d’opérations des propriétés.

Ce nombre a déjà était abordé à l’étape 3.

Le Free Cash Flow de DIR ayant augmenté de 25% sur 1 an.

Le critère #8 est rempli !

9. DIR n’augmente PAS son dividende

Là où le bas blesse. Malheureusement, DIR n’augmente pas son dividende.

C’est définitivement un point négatif de l’entreprise. D’autres REITs ont tendance à augmenter celui-ci annuellement. Notamment REI, SRU et VICI.

Le rendement de dividende à l’achat sera donc celui que vous conserverez. Il faut alors acheter l’action lorsque le dividende est attractif. Et ainsi sécuriser un rendement de dividende (yield) élevé sur votre investissement.

Un dividende stable, mais élevé

Dream Industrial offre présentement un dividende de 4,80 %. Il s’agit d’un yield relativement élevé. Même pour un REIT.

En comparaison, le FNB de BMO (ZRE.TO) offre 4,5% de yield. Mais charge des frais de gestion de 0,6%.

Le taux de dividende de DIR est donc largement supérieur au standard de l’industrie immobilière.

À lire : Les 10 Meilleurs FNB Canadiens de 2023

Un dividende sécuritaire

De plus, DIR a un ratio de distribution inférieur à 30%. Cela confère à son dividende une solidité incroyable. Même dans un environnement inflationniste, avec des taux d’intérêts en hausse.

DIR peut largement absorbé une baisse temporaire de ses loyers.

Le point 9 n'est pas satisfait pour DIR. Le dividende n'a pas été haussé dans son histoire récente. Vous trouverez rarement une action remplissant tous les critères. Il est alors important de décider lesquels prioriser.

10. DIR se transige à un P/E très faible

Jusqu’à maintenant, Dream Industrial remplis 8 des 9 premiers critères. Mais quand est-il du prix de l’action?

Une excellente entreprise ne sera pas un bon investissement si son coût d’acquisition est trop élevé!

Nous voulons une action en rabais. Pour maximiser nos profits et réduire nos risques. Moins nous paierons pour un actif, plus notre marge sécurité sera importante.

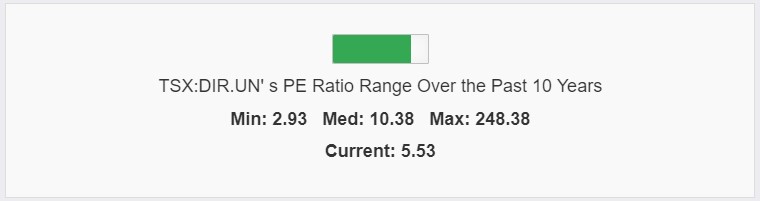

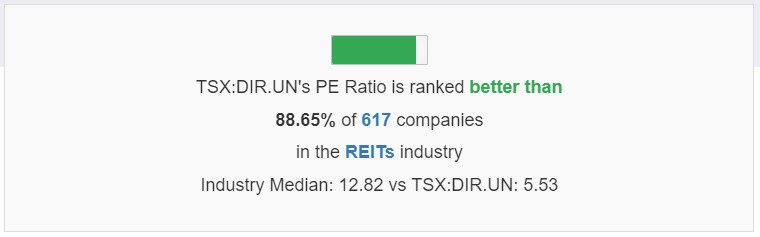

Pour savoir si DIR est en rabais, nous comparerons son P/E (Price-to-Earnings) à son niveau historique. Plus un P/E est faible, plus l’entreprise est bon marché.

DIR semble être en rabais

Le P/E de DIR est de 5,53 au moment d’écrire ces lignes. Son P/E median sur les 10 dernières années était de 10,38.

Le P/E moyen de l’industrie des REIT est quant à lui de 12,82.

Dream Industrial semble donc sous-évaluée. Du point de vue du P/E ratio.

Cela est aussi corroboré par les prix cibles des analystes. Ceux-ci donnent une valeur juste de 16,18$ pour DIR.

La valeur nette par action (NAV) est quant à elle de 16,97$.

Le point #10 semble donc rempli. DIR semble sous-évalué. Cette évaluation dépendra de la caractéristique utilisée. - Le P/E de DIR est plus de 2x inférieur à ses rivaux - Le prix de DIR est 13,5% inférieur à son NAV - Le prix cible de DIR donné par les analystes est 8,3% plus élevé que le prix actuel (attention aux estimés des experts!) Pour ma part, j'utilise une combinaison de ces caractéristiques pour déterminer la valeur intrinsèque d'une action. Je me fis aussi à la solidité des 9 autres critères de cette analyse!

Investir en Bourse gratuitement avec Wealthsimple (25$ en prime)

Acquérir des actions à dividendes est plus simple qu’on pourrait le croire. Il vous faut d’abord trouver un courtier boursier.

De mon côté, j’investis en Bourse avec Wealthsimple Trade.

Wealthsimple Trade est une application gratuite. Sans frais de commissions. Et très facile à prendre en charge.

En ouvrant un compte personnel et en y déposant 1$, vous obtiendrez une prime de 25$ !

À lire : Comment Investir en Bourse avec Wealthsimple Trade

Ma plus grande position en bourse

Dream Industrial est ma plus grande position en Bourse. Cette action à dividendes occupe plus de 11% de mon Portfolio.

Elle remplie 9 de mes 10 critères de sélection. Ce qui fait du titre l’un des meilleurs du portefeuille.

1. L’entreprise possède un ”Moat” dans un secteur en croissance - Check 2. Un modèle d’affaire à revenus récurrents - Check 3. Des revenus bruts en croissance - Check 4. Des revenus nets en augmentation - Check 5. Marge de profit supérieure à 10% - Check 6. L’entreprise possède plus d’actifs que de dettes - Check 7. Rachète ses propres actions - Check (FFO en hausse) 8. Free Cash Flow en hausse - Check 9. Hausse son dividende régulièrement - Non, mais le dividende est relativement élevé et sécuritaire 10. Faible P/E - Check

Évidemment, ce guide ne vise pas à promouvoir DIR. L’idée est de vous montrer de manière transparente ma réflexion avant chaque achat en Bourse.

Libre à vous d’utiliser ces 10 critères. Et de les modifier selon vos propres objectifs.

Vous aimerez aussi : Les 10 Meilleures Actions Immobilières de 2023