2022 n’aura pas été une année facile en Bourse. L’inflation, la hausse des taux directeurs et la guerre en Ukraine ayant fait chuter les marchés. Malgré tout, mes investissements ont eu un rendement positif pour l’année. Voici le Bilan de mes Portfolios 2022.

Attention !

Je ne suis pas conseillère financière. Mes placements ne constituent pas des recommandations d’achat.

Bilan de mes Portfolios 2022

- Uniquement de vrais chiffres

- Une année extrêmement difficile en Bourse

- Objectifs de mes Portfolios

- Stratégie dominante – Actions à Dividendes

- Contributions aux Portfolios en 2022

- Performance des Portfolios VS les Principaux Indices

- Positions des Portfolios

- Dividendes reçus en 2022

- Retour sur les Objectifs de 2022

- Objectif des Portfolios pour 2023

Voyez mon Bilan 2024 ici!

Une excellente année pour le Blog!

Même si la Bourse a reculé, ce n’est pas le cas du Blog!

J’aimerais remercier tous les abonné.e.s de LaFrugalisteFutee. Vous êtes désormais plus de 20 000 sur les médias sociaux. Alors que nous n’étions que 3 000 il y a quatre ans.

Je n’aurais jamais cru ce succès possible. Vos likes, partages et commentaires sont une grande source de motivation.

Un remerciement spécial aux abonné.e.s BuymeaCoffee. Vous êtes plus de 200 à suivre les publications secrètes!

MERCI À TOUS LES FANS DE LA BOURSE

| Cotcyn | Pierre | Jessica |

| Lyne | SED | André |

| Stéphane | LC | Jonathan |

| Éric | Jean-Francois | Mélodie |

| Kevin | Christian | Stéphane |

| Marie-Noël | Francois | Frédéric |

| Serge | Éric | Normand |

| Michel | Loyd | Nathalie |

| Ghislian | Isabelle | Charles |

| Pierre | Maxime | Didier |

| Dan | Maxim | Marylène |

| Daniel | Steve | Réal |

| Maude | Roxanne | Dominique |

| Éric | Essivi | Cath |

| Sébastien | Edy | Armel |

| Alexandre | Hélène | Johanne |

| Stéphane | Alain | David |

J’ai de grands projets pour le Blog en 2025 (déjà!). Et j’ai hâte de les partager avec vous.

Maintenant, retournons aux Portfolios.

Uniquement de vrais chiffres

Toutes les données de cet article sont véridiques. Je dévoile en toute transparence mes investissements boursiers.

Je vous partage ma stratégie et mes résultats en Bourse.

Peu importe que ceux-ci soient bons ou mauvais. Et 2022 a eu son lot de mauvais !

Une année extrêmement difficile en Bourse

2022 est la 6e pire année pour la Bourse depuis le Crash de 1929.

Il faut retourner à la crise de 2008-09 pour voir des résultats si désastreux. C’était il y a 14 ans.

En fait, ce Crash est à la hauteur de l’explosion de la bulle Dot-Com ;

| Année | Rendement du S&P 500 (%) | Évènement |

| 1931 | -43,8 | Grande Dépression |

| 2008 | -36,6 | Crise Financière de 2008-09 |

| 1937 | -35,3 | Grand Crash de 1937 |

| 1974 | -25,9 | Bear Market de 1973-74 |

| 2002 | -20,0 | Crash du Dot-Com |

| 2022 | -20,0 | Grand Crash de la FED |

| 1973 | -14,3 | Bear Market de 1973-74 |

| 1941 | -12,8 | WW2 |

| 2001 | -11,9 | Crash du Dot-Com |

| 1929 | -11,9 | Grande Dépression |

| 1940 | -10,7 | WW2 |

Le marché des bonds n’a jamais connu une si mauvaise année.

Cathy Wood et Terry Smith ont tous deux mentionnés qu’il s’agissait de l’année la plus difficile de leur carrière.

Si vous êtes encore en Bourse, chapeau.

Vous pouvez réclamer votre titre de vétéran. Vous avez survécu à un véritable Crash Boursier.

Objectifs de mes Portfolios

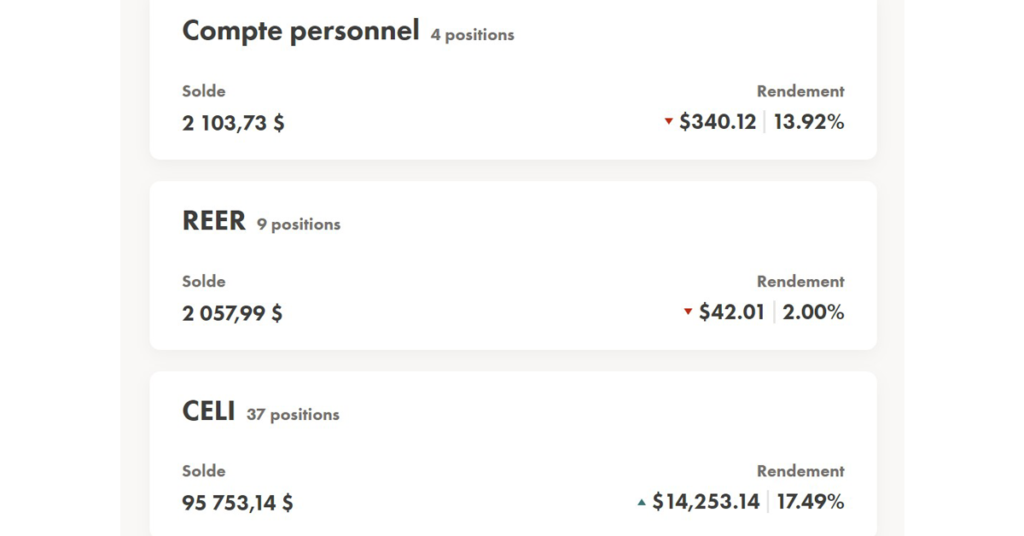

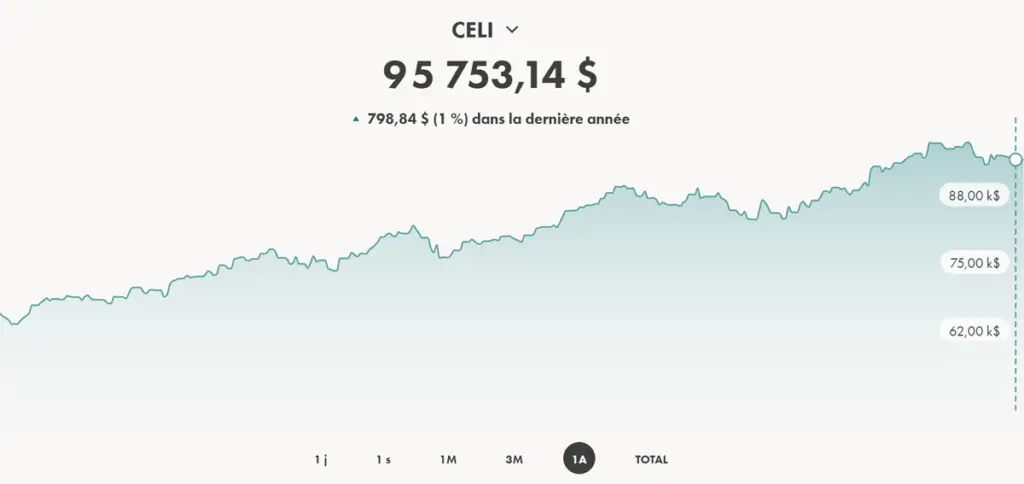

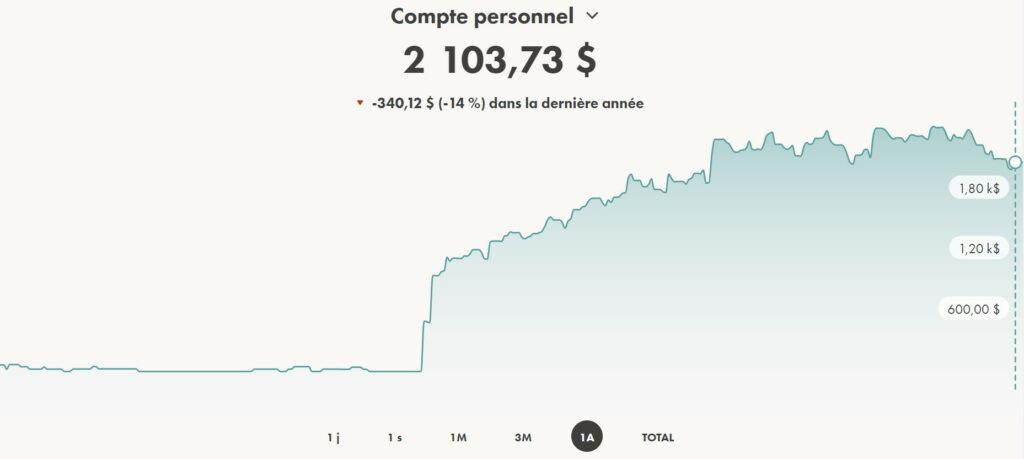

Je possède désormais 3 Portfolios distincts. Ceux-ci totalisent près de 100 000 $ en valeur boursière ;

- CELI (Dividendes) – 96% des actifs

- REER (Mixte) – 2% des actifs

- Non-Enregistré (Croissance) – 2% des actifs

Le CELI à Dividendes comprend la majorité des actifs. Le REER et le Compte Personnel (Non-Enregistré) ayant récemment été créés.

3 Portfolios – 1 seul objectif

La composition de chaque portefeuille est différente. Cependant, ils partagent tous 3 objectifs ;

- Préserver le capital investi

- Générer des revenus passifs croissant sous forme de dividendes

- Maximiser les gains en capital

CELI, REER et Compte Personnel

Les gains, pertes et dividendes décrits dans cet article sont issus de la combinaison de ces 3 Portfolios. Cela permet d’avoir une vue globale de la performance de mes placements.

Stratégie dominante – Actions à Dividendes

96% de mes actifs sont investis dans des actions à dividendes. Il s’agit de ma stratégie d’investissement favorite.

Les avantages des actions à dividendes

Les dividendes sont souvent perçus négativement par les investisseurs.

Néanmoins, ces actions possèdent de nombreux avantages. Surtout en période de récession ;

- Les dividendes grandissent souvent plus vite que l’inflation

- Source de revenu entièrement passif et faiblement (voir pas du tout) imposé

- Les dividendes permettent d’acquérir plus d’actions en période de baisse des marchés (DCA, Average-Down)

- Les entreprises versant des dividendes sont généralement profitables (élimine les mauvais titres)

- Grande résilience en cas de Crash Boursier

C’est d’ailleurs la grande portion de titres à dividendes qui a permis à mes Portfolios de surperformer en 2022. Je vous montrerai les chiffres sous peu!

À lire : Trouver les Meilleures Actions en 10 Étapes

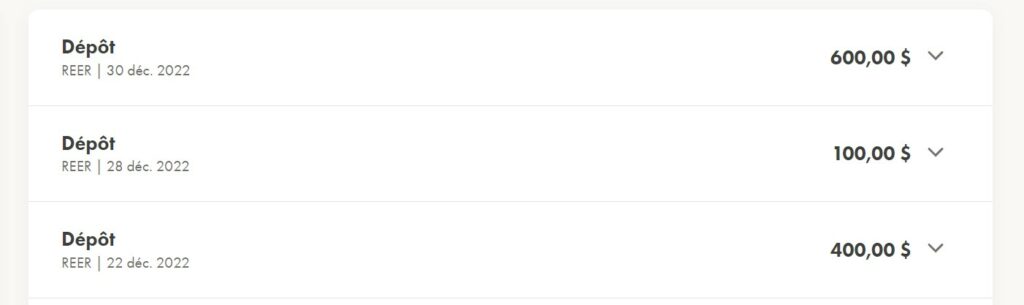

Contributions aux Portfolios en 2022

Les contributions aux Portfolios ont totalisé 35 450 $ en 2022.

Ces contributions ont permis d’acquérir plus d’actions. Et ce, au moment où leurs prix étaient en chute libre.

- 9 800 $ provenaient de mon fond d’urgence (oui, j’ai investi la totalité de mon fond d’urgence… Je ne le recommande pas)

- 25 650 $ de l’épargne annuelle sur mon salaire

Les dividendes ne sont pas inclus dans ces contributions.

Ceux-ci sont plutôt comptabilisés comme gain. Car ils sont directement générés dans les Portfolios d’investissement. Une contribution est de l’argent provenant de l’extérieur du compte!

L’objectif pour 2023 est de contribuer un total de 34 200 $. Ce qui est une hausse significative, car je ne dispose d’aucune réserve dans un fond d’urgence.

À lire : Comment Épargner 60% de vos Revenus

Performance des Portfolios VS les Principaux Indices

Voici une comparaison de la performance annuelle de mes Portfolios VS les Principaux Indices ;

| Performance Annuelle (%) | 2022 | 2021 | 2020 |

| Mon Portfolio | 0,74 | 31,00 | 16,00 |

| TSX (Toronto – Source) | (5,84) | 25,09 | 5,60 |

| S&P 500 (US – Source) | (18,11) | 28,71 | 18,40 |

| NASDAQ 100 (QQQ Techno – Source) | (32,60) | 27,40 | 48,60 |

| CAC 40 (Paris – Source) | (6,68) | 31,88 | (4,96) |

| Bitcoin (Source) | (65,10) | 39,80 | 302,80 |

| Berkshire Hathaway (Warren Buffett – Source) | 4,00 | 29,57 | 2,42 |

| ARKK (Cathy Wood – Source) | (66,97) | (23,38) | 152,82 |

Mon Portfolio à dividendes a été créé en septembre 2019. Cependant, il ne comptait que quelques centaines de dollars à l’époque.

J’ai commencé investir sérieusement en janvier 2020.

Rendement annualisé (Time-Weighted Rate of Return)

Pour comparer la performance d’un portfolio aux Indices, il faut connaître le rendement annualisé. La méthode utilisée en finance se nomme rendement pondéré dans le temps (Time-Weighted Rate of Return).

Cette méthode permet d’éliminer les distorsions causées par les dépôts et les retraits. Chaque dépôt réduira le pourcentage de gain et de perte. Alors que des retraits les accroîtront.

Calcul du Rendement Annualisé de mes Portfolios

Voici les étapes utilisées pour calculer le rendement annualisé de mes Portfolios et des Indices ;

- Calculer le rendement annuel pour toutes les années (2022, 2021 et 2020)

- Calculer la performance totale pour la période choisie (3 ans)

- Appliquer la formule pour déterminer le rendement annualisé

Je parlerai sans doute de cette méthode dans un autre article. Pour le moment, voici un guide pour déterminer le Rendement Annualisé.

Le rendement de mes Portfolios sur 3 ans est de +33,52%

Le Rendement annualisé des Portfolios des de +10,12%

Rendement Annualisé des Portfolios vs Indices

Voici une comparaison du rendement annualisé de mes Portfolios VS les principaux Indices.

La période choisie est de 3 ans (1er janvier 2020 au 31 décembre 2022). Il s’agit de la date de création de mes portfolios (approximativement).

| Indice | Performance Annualisée (%) | Performance Totale sur 3 ans (%) |

| Mon Portfolio | 15,25 | 53,08 |

| TSX (Toronto) | 7,54 | 24,38 |

| S&P 500 (US) | 11,88 | 40,03 |

| NASDAQ 100 (QQQ Techno) | 8,46 | 27,60 |

| CAC 40 (Paris) | 5,36 | 16,97 |

| Bitcoin | 13,89 | 47,74 |

| Berkshire Hathaway (Warren Buffett) | 11,34 | 38,01 |

| ARKK (Cathy Wood) | (13,83) | (36,02) |

*Performances tirées de Yahoo Finance et Wealthsimple Trade. Performances annualisées calculées selon la méthode décrite précédemment.

Excellente performance des Portfolios

Mes Portfolios ont très bien performés depuis leur création. Le rendement annualisé de 10,12% est supérieur à celui du TSX, du S&P 500 et du NASDAQ.

Le Bitcoin dépasse largement la performance des Portfolios et Indices sur 3 ans. Mais il faudra voir si la tendance se maintient.

La firme d’investissement de Warren Buffet a eu un rendement supérieur. (11,39 vs 10,12%). Tout en ayant la plus faible volatilité.

3 ans est une très courte période en investissement. Je continuerai à comparer la performance annualisée des Portfolios à chaque année.

Toutefois, le rendement obtenu est encourageant.

Quel est le record en termes de rendement annualisé?

Peter Lynch est l’un des meilleurs investisseurs au monde. Il a obtenu un rendement annualisé de +29,2% à la tête du Fond Magellan. Sur une période de 13 ans, entre 1977 et 1990.

Positions des Portfolios

Voici les 42 positions de mes 3 Portfolios. Ainsi que leur pourcentage d’allocation ;

| Position | Allocation (%) | Gain ou Perte (%) |

| Dream Industrial (DIR) | 9,66 | –6,91 |

| Microsoft (MSFT) | 7,20 | -8,47 |

| Labrador Iron Ore | 7,03 | +8,78 |

| Exchange Income Fund | 4,77 | +33,00 |

| Apple (AAPL) | 4,61 | -5,57 |

| Gladstone Commercial (GOOD) | 4,54 | -5,13 |

| Canadian Natural Resources (CNQ) | 4,54 | +128,19 |

| Starbucks (SBUX) | 3,79 | +17,04 |

| VICI Properties (VICI) | 3,54 | +12,30 |

| RioCan (REI) | 3,53 | +15,72 |

| AbbVie (ABBV) | 3,09 | +42,79 |

| Financière Manuvie (MFC) | 2,94 | +6,15 |

| TransForce (TFII) | 2,59 | +34,29 |

| Nike (NKE) | 2,55 | -0,43 |

| Pembina Pipeline (PPL) | 2,55 | +31,69 |

| Costco (COST) | 2,49 | -1,68 |

| Russel Metals (RUS) | 2,32 | +11,03 |

| Enbridge (ENB) | 2,13 | +21,10 |

| Fortis (FTS) | 1,75 | +2,56 |

| Banque Scotia (BNS) | 1,74 | +0,06 |

| TransAlta Renewables | 1,52 | -32,19 |

| Emera (EMA) | 1,46 | -3,25 |

| Johnson & Johnson (JNJ) | 1,45 | +9,82 |

| SmartCentres (SRU) | 1,43 | -2,84 |

| Bell (BCE) | 1,38 | +2,43 |

| Algonquin (AQN) | 1,33 | -42,50 |

| Canadian Utilities (CU) | 1,29 | +10,96 |

| Banque RBC (RY) | 1,28 | +25,69 |

| Procter & Gamble (PG) | 1,24 | +13,62 |

| Banque CIBC (CM) | 1,21 | +5,25 |

| Banque TD (TD) | 1,06 | +25,98 |

| Telus (T) | 1,00 | +5,56 |

| Banque BMO (BMO) | 0,99 | 60,61 |

| PepsiCo. | 0,99 | +29,41 |

| Hydro One (H) | 0,95 | +28,57 |

| Banque Nationale (NA) | 0,92 | +38,96 |

| Amazon (AMZN) | 0,92 | -24,83 |

| Google (GOOG) | 0,61 | -7,23 |

| Nvidia (NVDA) | 0,60 | -12,27 |

| Canadian Tire (CTC.A) | 0,57 | +13,38 |

| Corsair (CRSR) | 0,43 | -3,96 |

| Argent liquide | 0,03 | – |

*Les Gains et Pertes excluent les dividendes

Mes 3 plus grandes positions sont Dream Industrial (9,66%), Microsoft (7,20%) et Labrador Iron Ore (7,03%).

Canadian Natural Resources (CNQ) est la position ayant le plus de gain (+128,19%). Et cela exclut ses dividendes et dividendes spéciaux élevés.

Algonquin (AQN) et TransAlta Renewables (RNW) sont les positions ayant les pires pertes. Avec -42,50% et -32,19% respectivement.

Plan pour mes positions en 2023

L’objectif de 2023 est de me concentrer sur les positions de qualité. Je pense notamment accroître mon allocation pour les banques canadiennes. Mais je songe aussi acquérir plus d’actions technologiques en rabais pour profiter du rebond éventuel.

À lire : 10 Actions à Dividendes en Rabais

Dividendes reçus en 2022

Mes Portfolios commencent à générer de bons revenus passifs.

3 340,13 $ ont été reçus en dividendes pour l’année 2022. Il s’agit d’une hausse de 76,6% par rapport à l’an dernier.

Un long chemin a été parcourue depuis mon premier dividende de 1,96 $ !

| Dividendes recus ($) | 2022 | 2021 | 2020 | 2019 |

| Janvier | 155,33 | 150,20 | 20,06 | – |

| Février | 145,17 | 79,26 | 25,21 | – |

| Mars | 217,18 | 115,00 | 38,25 | – |

| Avril | 297,27 | 150,80 | 51,68 | – |

| Mai | 176,24 | 97,69 | 26,26 | – |

| Juin | 242,28 | 138,15 | 52,89 | – |

| Juillet | 413,22 | 212,04 | 85,33 | – |

| Août | 303,14 | 122,10 | 53,55 | – |

| Septembre | 275,68 | 169,98 | 78,91 | 1,96 |

| Octobre | 530,79 | 328,09 | 102,99 | 2,76 |

| Novembre | 246,44 | 132,32 | 69,33 | 4,25 |

| Décembre | 337,39 | 195,63 | 92,54 | 14,69 |

| Total | 3 340,13 | 1 891,26 | 697,00 | 23,66 |

Depuis septembre 2019, 5 952,05$ ont été générés passivement.

L’objectif de 2023 est d’obtenir au moins 5 200$ en dividende.

Et avoir un revenu annuel projeté de 6 400 $ fin 2023.

À lire : Combien Investir pour Vivre des Dividendes

Dividendes Mensuels et Annuels

Voici une estimation des dividendes mensuels générés par chaque position ;

| Position | Qty Action | Dividendes Mensuels Moyen (CAD $) |

| Dream Industrial (DIR) | 821 | 47,62 |

| Microsoft (MSFT) | 22 | 6,76 |

| Labrador Iron Ore | 208 | 48,53 |

| Exchange Income Fund | 90 | 18,90 |

| Apple (AAPL) | 26 | 2,70 |

| Gladstone Commercial (GOOD) | 180 | 30,49 |

| Canadian Natural Resources (CNQ) | 60 | 17,00 |

| Starbucks (SBUX) | 28 | 6,70 |

| VICI Properties (VICI) | 80 | 14,09 |

| RioCan (REI) | 166 | 14,11 |

| AbbVie (ABBV) | 14 | 8,92 |

| Financière Manuvie (MFC) | 121 | 13,31 |

| TransForce (TFII) | 19 | 2,34 |

| Nike (NKE) | 16 | 2,46 |

| Pembina Pipeline (PPL) | 55 | 11,96 |

| Costco (COST) | 4 | 1,63 |

| Russel Metals (RUS) | 80 | 10,13 |

| Enbridge (ENB) | 40 | 11,47 |

| Fortis (FTS) | 32 | 6,03 |

| Banque Scotia (BNS) | 26 | 8,93 |

| TransAlta Renewables | 134 | 10,45 |

| Emera (EMA) | 28 | 6,44 |

| Johnson & Johnson (JNJ) | 6 | 3,06 |

| SmartCentres (SRU) | 53 | 8,16 |

| Bell (BCE) | 23 | 7,05 |

| Algonquin (AQN) | 150 | 16,80 |

| Canadian Utilities (CU) | 35 | 5,18 |

| Banque RBC (RY) | 10 | 4,40 |

| Procter & Gamble (PG) | 6 | 2,47 |

| Banque CIBC (CM) | 22 | 6,23 |

| Banque TD (TD) | 12 | 3,84 |

| Telus (T) | 38 | 4,45 |

| Banque BMO (BMO) | 8 | 3,71 |

| PepsiCo. | 4 | 2,08 |

| Hydro One (H) | 26 | 2,43 |

| Banque Nationale (NA) | 10 | 3,23 |

| Amazon (AMZN) | 8 | – |

| Google (GOOG) | 5 | – |

| Nvidia (NVDA) | 3 | 0,05 |

| Canadian Tire (CTC.A) | 4 | 2,17 |

| Corsair (CRSR) | 23 | – |

| Total | – | 376,27 |

Une moyenne de 376,27 $ sont générés en dividendes. À tous les mois.

La projection des revenus passifs annuels est de 4 515,24 $.

À lire : Maximiser le CELI et REER en 3 Ans

La vaste majorité des dividendes sont à l’abri de l’impôt. Car ils sont investis en CELI.

Cependant, les dividendes d’actions US sont imposés à 15% par l’IRS. Même en CELI. Il faut les placer en REER pour les protéger.

Croissance des dividendes en 2022

Les revenus de dividendes augmentent à chaque action achetée. Mais ceux-ci peuvent aussi augmenter d’eux-mêmes.

Les compagnies profitables peuvent choisir de hausser leur dividende. Idéalement, elles le feront à chaque année. Ces hausses sont généralement supérieures à l’inflation.

40 hausses de dividendes en 2022

En 2022, les entreprises du Portfolio ont haussé 40 fois leur dividende ;

| Action | Hausse du dividende (%) |

| Canadian Natural Resources (CNQ) | +27,66 |

| Canadian Tire (CTC.A) | +25,00 |

| Manuvie (MFC) | +17,86 |

| TransForce (TFII) | +17,39 |

| Costco (COST) | +13,92 |

| Canadian Natural Resources (CNQ) | +13,33 |

| Nike (NKE) | +11,48 |

| Microsoft (MSFT) | +9,68 |

| VICI Properties (VICI) | +8,33 |

| Starbucks (SBUX) | +8,16 |

| Banque TD (TD) | +7,87 |

| Telus (T) | +7,08 |

| PepsiCo. (PEP) | +6,98 |

| Inflation Québec (Novembre 2022) | +6,80 |

| Banque RBC (RY) | +6,67 |

| Johnson & Johnson (JNJ) | +6,60 |

| Riocan (REI) | +6,25 |

| Canadian Tire (CTC.A) | +6,15 |

| Algonquin (AQN) | +5,98 |

| Banque Nationale (NA) | +5,75 |

| Fortis (FTS) | +5,61 |

| Banque Nationale (NA) | +5,43 |

| Exchange Income Fund (EIF) | +5,26 |

| Bell (BCE) | +5,14 |

| Hydro One (H) | +5,11 |

| Exchange Income Fund (EIF) | +5,00 |

| Procter & Gamble (PG) | +5,00 |

| AbbVie (ABBV) | +4,96 |

| Apple (AAPL) | +4,55 |

| Banque BMO (BMO) | +4,51 |

| Emera (EMA) | +4,15 |

| Telus (T) | +3,70 |

| Pembina Pipeline (PPL) | +3,57 |

| Enbridge (ENB) | +3,20 |

| Banque RBC (RY) | +3,13 |

| Banque CIBC (CM) | +3,11 |

| Banque Scotia (BNS) | +3,00 |

| Banque BMO (BMO) | +2,88 |

| Banque CIBC (CM) | +2,41 |

| Canadian Utilities (CU) | +2,07 |

| Gladstone Commercial (GOOD) | +0,32 |

La croissance des dividendes en essentielle à un bon Portfolio. Elle permet de s’enrichir plus rapidement que l’inflation (généralement). Sans avoir à investir davantage.

Mes Portfolios ont eu une croissance des dividendes globale de 5,03% en 2022. C’est légèrement inférieur à l’inflation (6,80%) extraordinaire de 2022.

Ces hausses de dividendes permettent de générer 227,21 $ supplémentaires. À chaque année.

La Stratégie du 5-5-5

Je vise une stratégie d’investissement 5-5-5 pour mes Portfolios. 5% de gain en capital, 5% en dividende et 5% de croissance des dividendes. À chaque année.

À lire : La Stratégie de Croissance des Dividendes

Retour sur les Objectifs de 2022

Mes objectifs pour l’année 2022 figuraient dans le Bilan de mon Portfolio 2021 ;

- L’objectif de contribution a été atteint (34 450 $ investi vs 32 650 $ visé)

- 3 340,13 $ ont été reçus en dividendes – Légèrement sous l’objectif de 4 000 $

- Cependant, les dividendes annuels projetés de 4 515 $ sont supérieurs à cet objectif

Je suis très satisfaite des résultats obtenus en 2022.

Surtout compte tenu des difficultés économiques actuelles.

Objectif des Portfolios pour 2023

Mes objectifs pour l’année 2023 sont les suivants ;

- Maintenir un excellent rendement boursier pour les 3 Portfolios (vs les Indices)

- Contribuer un minimum de 32 400 $ (Sans compter les dividendes)

- Maximiser le CELI

- Maximiser le CELI APP

- Investir le reste en REER

- Obtenir un minimum de 5 200 $ en dividendes pour 2023

- Avoir un revenu annuel projeté de 6 400 $

Je reviendrai sur tous ces objectifs fin 2023!

INVESTIR EN BOURSE GRATUITEMENT AVEC WEALTHSIMPLE (25$ en prime)

Si vous aimeriez investir directement en Bourse, il vous faudra un courtier.

De mon côté, j’investis en Bourse avec Wealthsimple Trade.

Wealthsimple Trade est une application gratuite. Sans frais de commissions. Et très facile à prendre en main.

À lire : Comment Investir en Bourse avec Wealthsimple Trade

Bilan de mes Portfolios 2022

Mes Portfolios ont très bien résisté au Crash Boursier de 2022.

Leur performance annualisée (sur 3 ans) est supérieur aux principaux indices. La stratégie des actions à dividendes sous-évaluées semble porter ses fruits.

Voici les principales statistiques des Portfolios ;

- Performance des Portfolios en 2022 +0,74%

- Performance annualisée (sur 3 ans) +15,25%

- Croissance des dividendes en 2022 +5,03%

- Rendement de dividende 4,55%

Merci de suivre le Blog! Je vous tiendrai au courant de l’évolution de mes portfolios.

Je vous souhaite beaucoup de prospérité pour l’année 2023. Et espérons que la Bourse soit plus clémente!

Vous aimerez aussi : Le Premier 100 000$ est le plus Difficile

Salut,

Félicitations pour ton blog que je viens de découvrir et que je trouve très intéressant! Merci de nous partager ton CELI de A à Z. Ça démontre bien la “magie des intérêts composés” qui commencent à porter fruit mais surtout l’effet boule de neige des dividendes. Les montants de 2019 à 2022 sont assez impressionnants!

Selon l’article à ton sujet dans “Les Affaires”, tu avais environ 55k dans ton CELI (publié en octobre 2021) Un peu plus d’un an plus tard, tu frôles les six chiffres! C’est ce qui me motive à continuer d’investir (Première année complète qui vient de se terminer de mon côté).

Bref, bien content d’être tombé sur ton blogue.

Bonne continuation!

Brian

Merci pour ton commentaire Brian! Je suis vraiment heureuse que le Blog puisse t’aider dans ton chemin d’investisseur. Bonne chance dans tes placements et une année 2023 prospère!

Je suis d’accord avec brian! Depuis que je suis tomber sur ton blogue cela à changer complètement ma vision de mes finances! J’ai commencé à investir en bourse et cela est pas mal plus simple grâce en partie à des gens comme toi! Je veux juste prendre le temps de te remercier pour ton bon travail!! Lâche pas la patate!

Merci encore!

Merci beaucoup Vincent! Je planifie de publier encore beaucoup de contenu en 2023. Bravo pour ton saut en Bourse!